flatexDEGIRO: KEINE Verwässerung der Aktionärsbasis durch Incentive-Plan für junge Talente aus DEGIRO-Übernahme

Einige meiner Leser haben mich auf den Vergütungsplan von flatexDEGIRO, den SAR Plan 2020, angesprochen: Rückstellungen in Höhe von zwischenzeitlich 74,5 Mio. Euro führen zu Verunsicherung unter Anlegern, ob das Programm den Gewinn des Unternehmens (2021 EBITDA 112 Mio. EUR) größtenteils aufzehren könnte. Artikel in der Finanzpresse wie „Flatex macht Belegschaft reich” (https://finanz-szene.de/news/30-03-22-flatex-macht-belegschaft-reich-coba-personalien-postbank-droht-mit-rauswurf/) haben sodann dafür gesorgt, dass Anleger dem Management misstrauen.

Ich habe bereits in einem Update am 1.4.22 ausführlich vorgerechnet, dass der kritisierte SAR Plan 2020 dem Management zwar Spaß macht, aber nur, wenn die Geschäftsentwicklung hervorragend ist. Den einen oder anderen Knackpunkt möchte ich heute noch deutlicher hervorheben.

SAR steht für „Stock Appreciation Right”, versteht sich als Incentivierungsprogramm und soll die Mitarbeiter anspornen. Im Gespräch mit CFO Muhamad Chahrour betonte er, dass es sich nicht um ein Bonusprogramm handele, mit dem nachträglich das Management für Leistungen belohnt werde, sondern um einen festen Plan, der frühzeitig festgelegt wurde, um die Belegschaft und das Management langfristig zur Höchstleistung anzuspornen.

Anders als die gängigen Aktienoptionsprogramme gibt es bei den SARs nicht die Möglichkeit, diese Rechte in Aktien umzuwandeln. Eine nachhaltige Verwässerung der Aktionärsbasis wird es mit dem SAR-Programm nicht geben. Wohl aber eine vorübergehende Verwässerung des Gewinns, da sich der Wert eines SARs in Abhängigkeit vom Aktienkurs und vom Gewinn je Aktie (EPS) berechnet.

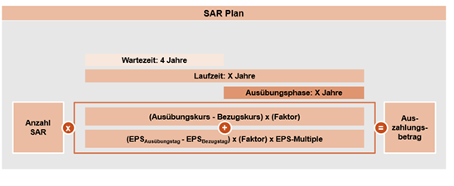

Abbildung 1: flatexDEGIRO SAR Plan 2020

Quelle: Vergütungssystem für die Vorstandsmitglieder, 29. Juni 2021, S. 9, https://flatexdegiro.com/media/pages/investor-relations/corporate-governance/1b2ddb9e26-1624984907/210629-flatexdegiro_verguetungssystem-fuer-die-vorstandsmitglieder.pdf

flatexDEGIRO hat also den SAR-Plan aufgelegt, um eine nachhaltige Verwässerung der Aktionärsstruktur zu vermeiden. Das freut natürlich in erster Linie die institutionellen Investoren, die ihren prozentualen Anteil am Unternehmen beibehalten wollen, ohne Nachkaufen zu müssen, wenn sich die Aktienanzahl durch die Ausgabe neuer Aktien an Mitarbeiter erhöhen sollte.

Für den Kleinaktionär, der sich über seinen Gewinnanteil freut, ist es vorerst irrelevant, ob er den Gewinn mit Neuaktionären teilen muss, oder aber mit Inhabern von SARs. Die Angst, die hinter den Fragen steckt, die mich erreichen, ist, ob Aktionäre sich darauf einstellen müssen, dass flatexDEGIRO permanent einen immer neuen SAR Plan für seine Mitarbeiter auflegt.

Diese Angst konnte CFO Mo Chahrour zerstreuen – bei mir zumindest. Der SAR Plan 2020 wurde im Mai 2020 aufgelegt. Kurz zuvor, nämlich im Dezember 2019, war die Übernahme von DeGiro bekannt gegeben worden. Im August 2020 wurde die Übernahme genehmigt und anschließend vollzogen. Der SAR Plan 2020 wurde also in der Phase aufgelegt, als man die Details der Übernahme aushandelte.

„War for talents” nannte Chahrour die Hintergründe für den Plan. DeGiro war ein junges Start-Up mit ausgesprochen gut ausgebildeten Mitarbeitern: Junge, dynamische Leute mit innovativen Ideen. Durch die Flure bei DeGiro wehte ein frischer Gründergeist. Durch die Übernahme von Flatex fanden sich diese jungen Talente plötzlich in einem SDAX-Unternehmen wieder. Um diese Mitarbeiter zu halten, wurde der SAR Plan 2020 aufgelegt.

Wer in den vergangenen Jahren versucht hat qualifizierte IT-Kräfte einzustellen, wird wissen, dass diese sehr rar sind. Ich persönlich behandele meine IT-Entwickler stets wie kleine Juwelen. Denn ohne eine ausgeklügelte IT kann man heute in der Wirtschaft kaum noch bestehen. So suchte die Unternehmensleitung von flatexDEGIRO im Rahmen der Übernahme nach einer Möglichkeit, die jungen Talente von DeGiro zu halten, ohne die Aktionärsbasis nachhaltig zu verwässern.

Der SAR Plan 2020 erfüllt diese Ansprüche. Den jungen Talenten wird in Abhängigkeit von der Unternehmensentwicklung ein ordentlicher Anteil am Unternehmenserfolg gewährt.

Konzeptionell finde ich den SAR Plan also durchaus gut. Man könnte kritisieren, dass das Management durch den Verfall nach Einlösung der SARs nicht langfristig an das Unternehmen gebunden wird. Doch sechs Jahre, die Zeit, die der Plan läuft, sind in meinen Augen nicht gerade kurzfristig. Man kann nicht alles haben: Eine Verwässerung vermeiden und dennoch das Management langfristig an das Unternehmen binden…

… wobei es tatsächlich eine Komponente im SAR Plan gibt, die genau das versucht. Neben den 4 Mio. SARs, die im Rahmen von Gehaltsverhandlungen an wichtige Mitarbeiter und das Management gewährt werden können, wurde zusätzlich 1,6 Mio. SARs zur Verfügung gestellt, die von jedem Mitarbeiter durch den Kauf von flatexDEGIRO Aktien erworben werden können. Es gibt also einen Teil im SAR Plan, der all diejenigen Mitarbeiter gewährt wird, die sich durch den Kauf von flatexDEGIRO Aktien aus dem eigenen Portemonnaie langfristig an das Unternehmen binden.

Daher nochmals: Konzeptionell sieht der SAR Plan 2020 doch ziemlich sauber aus. Und die einleitende Frage, ob wir uns dauerhaft auf immer neue SAR Pläne bei flatexDEGIRO einstellen müssen, würde ich mit nein beantworten. Der SAR Plan wurde aufgrund der Sondersituation der Übernahme eingerichtet. Die Übernahme hat flatexDEGIRO zum größten Online Broker Europas gemacht. Ich rechne nicht damit, dass ein SAR Plan zur Regel im Hause flatexDEGIRO wird. CFO Muhamad Chahrour sagte mir zu diesem Thema, dass derzeit keine übergeordnet strategischen Gründe vorliegen, die eine Auflage eines neuen SARs begründen würden.

Wie sieht es mit dem Volumen aus? Immerhin steht der Vorwurf im Raum, rund drei Viertel des Jahresgewinns könnten an das Management gehen.

Dazu müssen wir natürlich den Zeitraum einbeziehen, über den das Programm läuft. Das Gros der SARs wurde zugeteilt, als das Programm im Mai 2020 aufgelegt wurde. Die Gewährung erfolgt über einen Zeitraum von drei Jahren (2021 bis 2023). Anschließend ist die einmalige Einlösung in einer Frist von weiteren drei Jahren, also bis 2026, möglich.

Der Inhaber des SARs kann selbst entscheiden, in welchem Zeitpunkt in den folgenden 3 Jahre er die SARs ausüben möchte. Abhängig davon ergeben sich dann das zur Berechnung zugrunde gelegte Jahresergebnis und der Aktienkurs. Nach einmaliger Auszahlung ist das SAR weg. Das oben genannte Volumen mag zwar den Großteil eines Jahresgewinns aufzehren, muss jedoch auf die gesamte Laufzeit umgelegt werden, also sechs Jahre. Das relativiert natürlich das Volumen um den Faktor 6.

Versuchen wir mal, das Volumen abzuschätzen: Der „Faktor” in der obigen Formel wurde nicht veröffentlicht. Ich habe im April den Faktor mit 30 angenommen, da in anderen Publikationen ebenfalls mit 30 gerechnet wurde. Wenn man sich den Faktor in der obigen Formel versucht herzuleiten, lag das EPS in 2019 bei knapp 20 Cent und der Kurs bei Auflage des SARs bei 7,50 EUR; das plausibilisiert den Faktor 30.

Die Formel berücksichtigt zu 50% das Gewinnwachstum (EPS) sowie zu 50% den Aktienkurs. Allerdings wurden die SARs zu verschiedenen Zeitpunkten ausgegeben. Und als Berechnungsgrundlage dient jeweils der zuletzt festgestellte Gewinn sowie der volumengewichtete Aktienkurs der vorangegangenen 30 Tage.

Ich habe mir die Gewinnentwicklung und Aktienkursentwicklung für die betreffenden Zeiträume angeschaut und für die Berechnungen einfach einen durchschnittlichen Aktienkurs angenommen. Der zugrunde liegende Kurs ist für jeden Ausgabezeitpunkt der SARs unterschiedlich. Chahrour teilt mir mit, dass derzeit schon über 100 unterschiedliche Basiskurse berücksichtigt würden. Ich kann hier also nur eine grobe Überschlagsrechnung vornehmen.

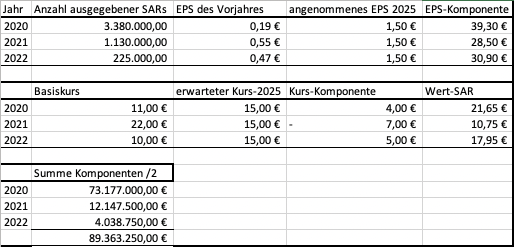

Abbildung 2: Überschlagsrechnung für ein mögliches Volumen des SAR Plans 2020 von flatexDEGIRO

Quelle: Geschäftsberichte 2020 & '21 sowie Halbjahresbericht '22 sowie eigene Annahmen

Im Jahr 2020 wurden 3,38 Mio. SARs ausgegeben. Diesen SARs liegt ein Gewinn je Aktie aus dem Jahr 2019 zugrunde, der betrug 0,19 EUR. Der zugrunde liegende Kurs ist für jeden Ausgabezeitpunkt der SARs unterschiedlich.

Im Jahr 2021 wurden weitere 1,13 Mio. SARs ausgegeben, der Gewinn für 2020 lag bei 0,55 EUR. Im Jahr 2022 wurden bislang weitere 225.000 SARs ausgegeben, der Gewinn für 2021 lag bei 0,47 EUR.

Mit den hier von mir getroffenen Annahmen, die nicht mit flatexDEGIRO abgestimmt sind, komme ich auf eine Auszahlungssumme von 89 Mio. Euro. Aktuell hat flatexDEGIRO bereits 67 Mio. Euro für das Programm zurückgestellt, der Löwenanteil der Kosten ist also vermutlich bereits erfolgswirksam ausgebucht worden.

Im Vergleich zu 2021, also zu dem Jahr nach der Übernahme von DeGiro, hat sich meiner Annahme zufolge bis zum Jahr 2025 der Umsatz um 50% erhöht, der Gewinn überproportional um 200%. Es wurde in diesem Zeitraum meiner Annahme zufolge ein Gewinn von über einer Milliarde für flatexDEGIRO erwirtschaftet.

Chahrour nennt als Maßstab: Von allem, was erwirtschaftet wird (Gewinn und Wertzuwachs), sollten 5% an die Belegschaft gehen. Bei einem Kurs von 15 Euro betrüge die Marktkapitalisierung etwa 1,5 Mrd. Euro, sofern man ein KGV von 10 zugrunde legt. Der Marktwert von flatexDEGIRO wäre um 1 Mrd. Euro erhöht worden. Wenn wir 1 Mrd. Euro Gewinn und 1 Mrd. Euro hinzugewonnene Marktkapitalisierung nehmen, dann sind 5% davon 100 Mio. Euro. Da passen die oben errechneten 89 Mio. Euro hinein.

Die wichtige Frage, die wir zu beantworten haben, ist also: Ist es angemessen, wenn man leitende Angestellte mit 5% am Unternehmenserfolg beteiligt? Um ehrlich zu sein, mir fehlt hier die Referenz. Grundsätzlich befürworte ich erfolgsabhängige Entlohnungsmodelle. Und das hier verwendete Modell nimmt sogar Rücksicht auf Kleinaktionäre, indem eine langfristige Verwässerung verhindert wird. Da mag die Einmalausschüttung hoch aussehen, doch vor dem Hintergrund des engen Arbeitsmarktes erscheint mir die Incentivierung der Führungskräfte ein gutes Mittel.

Seit Auflage des Programms ist flatexDEGIRO in den SDAX aufgestiegen und muss daher schärfere Richtlinien befolgen. Inzwischen muss die Bezugsfrist solcher Programme mindestens über vier Jahre laufen, nicht mehr drei. Außerdem soll der Kursanteil stärker gewichtet werden als der Gewinnanteil, daher sollen solche Programme künftig zu 70% den Kurs und nur zu 30% den Gewinn berücksichtigen. Man darf davon halten, was man will. Chahrour betont, dass Umsatzwachstum ohne Gewinn seiner Ansicht nach nicht nachhaltig sei, daher habe man den Gewinn stark einbezogen (50/50). Und die dritte Änderung setzt einen Deckel auf die mögliche Managemententlohnung: Mehr als 15 Mio. Euro pro Person ist für künftige Verträge nicht möglich.

Die Ausgabe von neuen Aktien geht nicht durch die Gewinn und Verlustrechnung von Unternehmen, sondern ist nur in der Bilanz zu sehen. Das Cash Settlement, das bei dem SAR Plan zur Anwendung kommt, wirkt direkt auf die G&V. Das ist wohl der Grund, warum einige Anleger so verschreckt reagieren. Wenn man sich jedoch etwas näher mit dem Konzept auseinander setzt, wie wir dies nun getan haben, werden die Vorteile der SARs sichtbar.

Übrigens: Die Annahmen, die ich hier getroffen habe, halte ich für sehr konservativ (sprich vorsichtig). Analystenerwartungen deuten auf eine deutlich positivere Geschäftsentwicklung für flatexDEGIRO. Ich halte zudem ein deutlich höheres KGV für angemessen. Aktuell liegt das KGV 23e bei 7.

Ich hoffe, dass ich einige Dinge aufklären konnte. Ich werde auch zukünftig in meinem Heibel-Ticker immer wieder über Neuigkeiten zu flatexDEGIRO berichten.

Dieser Beitrag stammt aus dem Heibel-Ticker Börsenbrief von letztem Freitag. Weitere Themen der Ausgabe sind:

- Eine turbulente Woche liegt hinter uns: Nach einer Rallye um 6,5% folgte ein Absturz in gleicher Höhe. Wir haben eine Short-Covering Rallye gesehen. Was genau hinter der Rallye und dem anschließenden Kurssturz liegt, habe ich in Kapitel 02 dargelegt.

- Tesla legt seine Batteriefabrik in Grünheide auf Eis. Warum, und viel wichtiger, was das für die Branche und Unternehmen wie Rock Tech Lithium bedeutet, habe ich ebenfalls in Kapitel 02 ausgearbeitet.

- Die Sentimentanalyse in Kapitel 03 zeigt, dass wir trotz der Rallye zum Wochenbeginn inzwischen wieder Panik bei den Anlegern messen. Ein Boden ist erneut in Sicht. In Kapitel 03 analysiere ich, wo der Boden sein könnte.

- Der Ausblick beschäftigt sich mit einer Gegenüberstellung von TJX und Ross Stores. Wir sind für den Heibel-Ticker bereits eine Position in einer der beiden Aktien eingegangen, weil Off-Preis Einzelhändler in konjunkturell anspruchsvollen Zeiten günstig an Ware kommen. Welche Aktie unser Favorit ist, lesen Sie in Kapitel 04.

- Off-Preis Einzelhändler sind nur eine Art von Aktien, die in einer Rezession deutlich besser laufen werden als der breite Markt. Ich habe fünf weitere Branchen bzw. Charakteristika aufgezählt, die uns in einer anstehenden Rezession helfen werden, Aktien auszuwählen, die verhältnismäßig gut durch die Krise kommen. Mehr dazu ebenfalls in Kapitel 05.

- Natürlich habe ich auch unsere Einkaufsliste aktualisiert. Die Auswahl weiterer Kandidaten ist sehr aufwendig, ich sitze nun schon mehrere Wochen daran. In Kapitel 05 gebe ich Ihnen einen Einblick über die Systematik, die ich in den vergangenen Jahren entwickelt habe, um das Aktienuniversum der hunderttausenden Aktien auf eine überschaubare Anzahl qualifizierter Kandidaten zu reduzieren.

- Letzte Woche gab es sehr viele Neuigkeiten, die unsere Unternehmen betrafen. In Kapitel 06 lesen Sie auch Updates zur Allianz und weiteren Titeln aus unserem Heibel-Ticker Portfolio.

Stephan Heibel

Seit 1998 verfolge ich mit Begeisterung die US- und europäischen Aktienmärkte. Ich schreibe nun wöchentlich für mehr als 25.000 Leser über die Hintergründe des Aktienmarktes und die Ursachen von Kursbewegungen. Meine Leser schätzen meinen neutralen, simplen und unterhaltsamen Stil. Als Privatanleger nutzen sie meine Einschätzungen und Anlageideen, um ihr Portfolio unabhängig zu optimieren.

heibel-ticker.de