Warnsignale Konsumanteil, Credit Spreads und Schiller-KGV im Faktencheck

Skeptische Stimmen dominieren derzeit die Marktstimmung. Drei klassische Bewertungsfaktoren werden besonders häufig als Warnung herangezogen: der Anteil von Konsumtiteln im S&P 500, die geringen Risikoaufschläge im Anleihemarkt und das Schiller-KGV. Doch wie aussagekräftig sind diese Indikatoren heute wirklich?

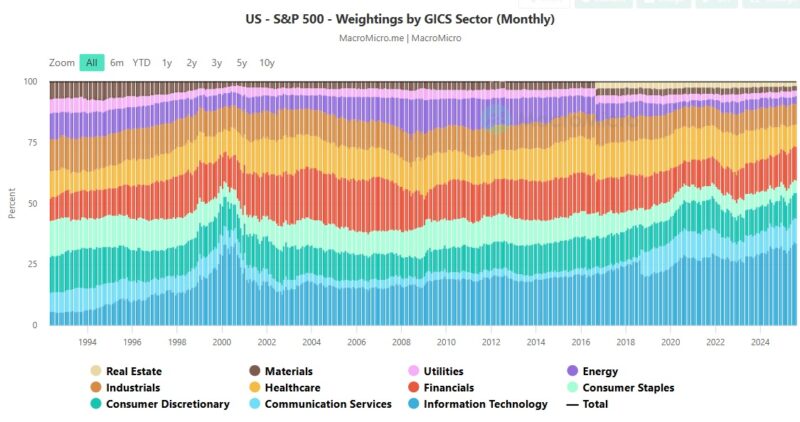

Faktor 1: Konsumanteil im S&P 500

Warnung: Historisch war ein niedriger Anteil von Konsumgüteraktien am Gesamtmarkt oft ein Vorbote für Krisen – 2000 und 2007 beispielsweise.

Meine Einschätzung: Diese Betrachtung greift heute zu kurz. Konsumausgaben fließen längst auch in Produkte, die dem Technologiesektor zugeordnet werden (Apple, Amazon, Google). Damit verliert dieser Indikator einen Teil seiner Aussagekraft.

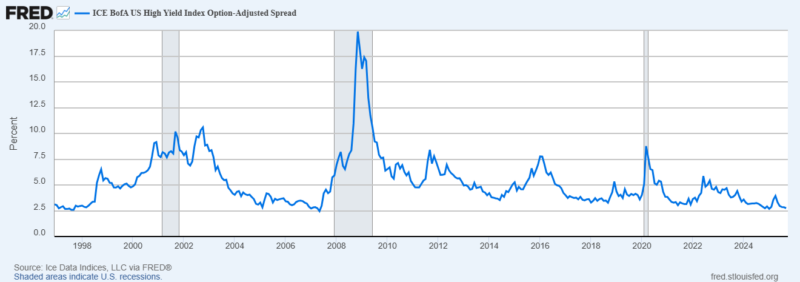

Faktor 2: Credit Spreads auf Tiefstand

Warnung: Die extrem niedrigen Risikoaufschläge gegenüber US-Staatsanleihen lassen Analysten an Sorglosigkeit denken. Vergleichbar niedrige Spreads gab es nur kurz vor den Krisen 2000 und 2007.

Meine Einschätzung: Anders als damals ist die Anlegerstimmung heute keineswegs euphorisch. Vielmehr haben politische Rettungsmaßnahmen („whatever it takes“, „Bazooka“) dazu geführt, dass Insolvenzen seltener geworden sind. Das erklärt die Spreads besser als eine angebliche Sorglosigkeit der Investoren.

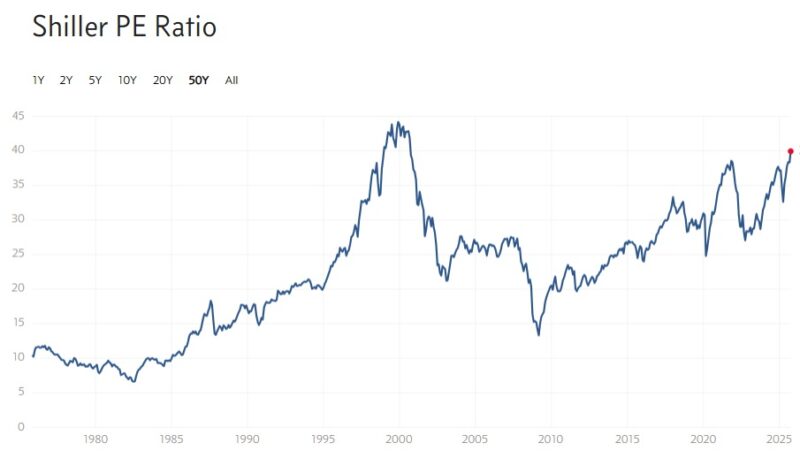

Faktor 3: Schiller-KGV auf Rekordniveau

Warnung: Mit einem Wert von rund 40 liegt das Schiller-KGV auf einem Niveau, das nur 1999 – direkt vor dem Platzen der Internetblase – höher war.

Meine Einschätzung: Im Unterschied zu damals wächst heute das Gewinnniveau der großen Unternehmen rasant. Hyperscaler und KI-Schwergewichte erzielen jährliche Gewinnzuwächse von 30 % bis 50 %. Ein bloßer Rückgriff auf historische Bewertungsmaßstäbe verkennt diesen fundamentalen Unterschied.

Rücksetzer möglich – Wachstumssektoren dürften stärker profitieren

Alle drei Faktoren werden in den Medien als Warnsignale präsentiert. Doch die Märkte sind heute anders strukturiert als 2000 oder 2007. Risiken bestehen ohne Frage, doch gerade in Sektoren wie KI, Energie und Finanzen sehe ich weiterhin Chancen. Selbst bei einem Rücksetzer dürften diese Titel anschließend überdurchschnittlich profitieren.

👉 Alle Details zu meiner Analyse und fortlaufende Updates finden Sie in der aktuellen Heibel-Ticker-Ausgabe: Heibel-Ticker 25/39 – Intellektuelle Skeptiker dominieren die Gespräche

Stephan Heibel

Seit 1998 verfolge ich mit Begeisterung die US- und europäischen Aktienmärkte. Ich schreibe nun wöchentlich für mehr als 25.000 Mitglieder über die Hintergründe des Aktienmarktes und die Ursachen von Kursbewegungen. Heibel-Ticker Mitglieder schätzen meinen neutralen, simplen und unterhaltsamen Stil. Als Privatanleger nutzen sie meine Einschätzungen und Anlageideen, um ihr Portfolio unabhängig zu optimieren.

heibel-ticker.de